| |TOP|目次|サイト内検索はこちら |

|

2012年2月12日(日)

日本共産党の志位和夫委員長が10日の衆院予算委員会で行った基本的質疑を紹介します。

(写真)質問する志位和夫委員長=10日、衆院予算委 |

志位和夫委員長 私は、日本共産党を代表して、野田総理に質問いたします。

政府が、2015年までに消費税を10%に増税する方針を決めたことに対して、国民のなかからごうごうたる批判が起こっております。きょうはこの問題にしぼって、いくつかの角度から問題点を究明するとともに、わが党の立場を明らかにしたいと思います。

5%の消費税増税のうち、「社会保障の充実」に使われるのはわずか1%

志位 まず政府は、「社会保障と税の一体改革」というわけですが、今度の方針で社会保障はどうなるのかという問題です。

総理にうかがいます。消費税が5%から10%に引き上げられますと約13・5兆円の増税となります。そのうち、新たな「社会保障の充実」のために充てられるお金はいくらになりますか。金額をお答えください。

岡田克也副総理 5%のなかで2・7兆円程度、消費税収に換算しますと1%程度が社会保障の充実のために、残りは社会保障制度をいわば守るため、社会保障制度の安定化に向けることにしております。

志位 5%の消費税増税のうち、「社会保障の充実」に使われるのは2・7兆円、わずか1%というお話でありました。残り4%分は、既存の社会保障の財源と消費税が置き換わるだけで、新たな「社会保障の充実」には使われないということになります。

社会保障削減は当面2・7兆円、その先は6兆〜10兆円

志位 そのうえで、1%分を「社会保障の充実」に充てるといいますが、実態はどうかという問題です。政府の「一体改革素案」を見ますと、社会保障にはたくさん切り捨てのメニューが並んでいるではないか。

たとえば、「物価が下がった」ことを理由に、年金の連続削減が計画されています。まず昨年の「物価下落分」として、今年6月から0・3%の年金を削減する。さらに、「物価スライド特例分」の2・5%について、2012年度から14年度の3年間で「解消」、すなわち削減する計画が実行されようとしています。

政府に確認しておきたいと思います。昨年の「物価下落分」として削減される0・3%分というのは、総額どれだけになりますか。さらに、「物価スライド特例分」として「解消」が予定されている2・5%は、支給額ベースでは総額どれだけになりますか。

栄畑潤・厚生労働省年金局長 昨年に消費者物価が下がったことに伴います(削減される)給付総額は0・2兆円でございます。2・5%分につきましては約1・3兆円程度です。機械的に計算した結果でございます。

|

志位 0・2兆円プラス1・3兆円。「物価が下がった」ことを理由とした年金給付額の減少は、合わせて約1兆5千億円ということになります。くわえて、「一体改革素案」を見ますと、「マクロ経済スライドの適用」についても「検討する」と明記されています。これが適用されれば、0・9%の年金削減となります。「物価マイナス・スライド」と「マクロ経済スライド」と合わせて約2兆円の年金削減ということになります。

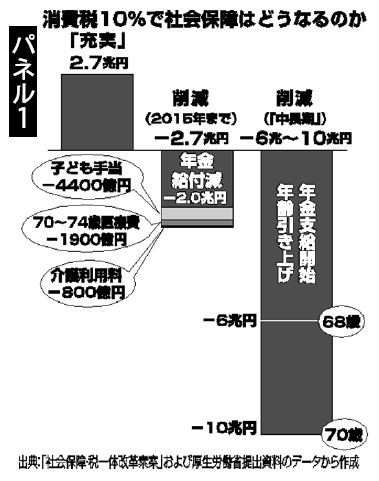

パネルをごらんください。(パネル1)

社会保障の切り捨ては、それだけにとどまりません。子ども手当の減額で4400億円。70歳から74歳の医療費の窓口負担の1割から2割への引き上げで1900億円。介護保険の軽度の方の利用料の1割から2割への引き上げで800億円。当面の削減だけで、年金削減と合わせて2・7兆円となります。

さらに、「一体改革素案」には、「年金支給開始年齢の引き上げの検討を行う」としています。これが実施された場合、その犠牲になるのは、現在40歳代以下の働き盛りの世代です。68歳まで支給開始年齢が引き上げられたら、年金削減は総額で約6兆円。70歳まで引き上げられたら、年金削減は総額で約10兆円におよびます。現在の高齢世代にも、将来の高齢世代、つまり現在の働き盛りの世代にも、切り捨てを進める計画になっています。

総理にうかがいたい。かりに、あなた方がいうように、2・7兆円が「充実」に充てられたとしても、それをはるかに上回る社会保障の大幅切り下げが計画されている。「税と社会保障の一体改革」といいますけれど、この「改革」によって、社会保障全体の水準が引き上がるわけではないということは明りょうだと思いますが、このことはお認めになりますか。今度は総理、お答えください。

小宮山洋子厚労相 先にご提示いただいた数字が、いろいろなものが混ざっていますので、私の方からちょっと事実関係を申し上げたいと思います。

充実の2・7兆円、これは公費負担ベースです。削減は基本的に給付費全体をベースにしていますので、比較のベースが一致していないということです。2・0兆円、これは年金の給付減、そして800億円というのは介護利用料でございます。それから現時点で全く決定していない項目、今後の検討項目なども含められた試算であること、この介護利用料の800億円、年金支給開始年齢引き上げの6兆円、あるいは10兆円、これは今後の検討項目で、今回は全く決定をしておりません。

それからですね、私どもがやっているのは世代間の公平とか、保険料負担の軽減に資するものということなので、単純に充実というだけではなくて、これから後世にツケを回さないでどういう公平な制度でやっているかということを、いろいろ勘案しながらやっているということをご理解いただきたいと思います。

「まだ決まってない」というが、すべてが「一体改革素案」の計画

志位 公費ベースと給付ベースで一致してないといいますが、「充実」に充てられるこの2・7兆円というのは、公費ベースと給付ベースは、ほとんど変わりませんよ。

また、これはまだ決まっているわけではない、検討中なんだというふうにおっしゃられましたが、すべてが、あなた方が決めた「一体改革素案」に、「実施をする」、あるいは「実施を検討する」と書いてあるわけですよ。一つでもやらないといえるものはないでしょう。

総理にうかがいます。私が聞きたいのは、こういうことになると、社会保障の水準全体が引き上がるとはいえない、この事実をしっかり認めてほしいということなのです。そこのところは総理です。

副総理 いまいわれたなかで、まず物価スライドですね、年金の。これはすでに制度としてあるもの、ただ残念ながら、最近それがきちんと運用されてこなかったということであります。年金は物価が上がればそれに応じて上がると。今度の、消費税を5%上げるというときにも、それに応じて年金の給付額は上げるということも織り込んでいるわけです。下がったときには下げる。下げるべきものが下がっていなかったので、今回きちんと下げるということです。物価が上がったときには上げるが、物価が下がったときには下げないということでは、次の世代に全て負担をかぶせるだけです。そういう意味で、これはルールに基づいてやっているということです。

それから、充実のほうは、たしかに公費負担ベースです。言いたかったのは、充実は公費負担ベースであるにもかかわらず、削減は給付費全体をベースにしていて、同じ2・7兆円だからという議論は成り立たないじゃないかということを申し上げているわけです。

志位 給付ベースで下げられても、税金で取られても(国民にとっては)同じなんですよ。それで(「充実」分が)公費ベースだったとしても、これが給付(ベース)でどれだけ膨らむかという計算を持っていないでしょう。ほとんど変わらないのですよ。

これだけ聞いても、「一体改革」によって社会保障の全体の水準が引き上がると、誰も答えられなかった。ここが非常に重大な点だと思います。

高齢者世帯を襲う連続的な負担増――まるまる1カ月分の年金が消える

志位 つぎに、これが家計に具体的にどういうふうな影響をおよぼすかを、見ていきたいと思います。

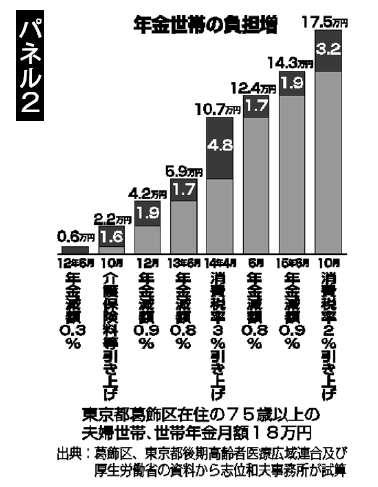

年金で生活されている高齢者世帯がどうなるかです。東京都葛飾区在住の75歳以上の夫婦世帯、年金が2人あわせて月額18万円の場合がどうなるか、試算をしてみました。数字はすべて年間ベースのものです。政府の計画が実行されると、今年から文字通り連続的な負担増が家計を襲うことになります。

|

パネルを見ていただきたいのですが(パネル2)、今年6月に年金減額で0・6万円の実質負担増、10月に医療・介護保険料値上げで1・6万円の負担増、12月に年金減額で1・9万円の実質負担増、13年6月に年金減額で実質1・7万円の負担増、14年4月に消費税率3%引き上げで4・8万円の負担増、6月に年金減額で実質1・7万円の負担増、15年6月に年金減額で実質1・9万円の負担増、そして10月には消費税率2%の引き上げで3・2万円の負担増。合計17・5万円の実質負担増ですよ。まるまる1カ月分の年金が消えてしまうことになる。

今度は総理が答えてください。「社会保障を持続可能なものにする」というけれど、家計は持続可能にならないではないですか。

野田佳彦首相 これですね。グラフをみて、年金減額と一言で書いてあるんですけれど、例えば12年6月の0・3%というのは、これは物価が0・3%減った分の年金法の規定に基づく引き下げであります。そして、その後の12月から14年6月までのこの年金減額と書いてあるのは、これは特例水準の解消のための措置ということです。いわゆる減額という一言ではなくて、本来もらうべきものはどれくらいなのかという額があって、それについて加算されていた分についての調整を行うということですので、いわゆる「一体改革」で何かを減らしていくということとは違うとご理解いただきたいと思います。

副総理 いま総理の言われたことはその通りでございますが、それに加えて消費税率が3%引き上げられる、2%引き上げられる、それによって負担が増えると。これは消費税の負担を言っておられると思いますが、しかし年金の額は、消費税を入れることで物価が上がればその分は上がるわけです。その分はカウントしていないわけですよ。その分を除くと、ある意味では、消費税が上がって物価が上がった分、年金受給者の方は給付が増えるわけで、働く世代はそういうことがないんです。

ですから、それはどちらをより重視するかという問題でもあるわけで、私は年金世代の方のほうが、消費税引き上げの効果はよりやわらげられていると。それがいいかどうかは別として、事実としてはそういうことだと思います。

「少ない年金をこれ以上削られたら生きていけない」――痛切な声が

志位 「調整」だといいますが、(給付が)下がるのは事実なんですよ。

「物価が下がったら引き下げるのがルールだ」とおっしゃったけど、いまの日本の年金給付の水準というのは、基礎年金だけの方が平均で月5万円にも満たない極めて低いものです。にもかかわらず政府の計画というのは、そうした極めて少額の年金まで一律で削減するものになっている。消費税が上がれば年金減額が止まるようなことをいったけど、年金減額の仕掛けというのは、賃金だって上がらなければ止まらないんですよ。そして、その賃金は過去3年分にわたって上がらなかった、止まらないんです。

また、「物価が下がったから」といいますけれど、消費者物価が下がっている主な原因というのは、パソコンとかテレビなどの値下がりによるもので、食料品というのはほとんど下がっていませんよ。水光熱費や医療費というのは逆に上がっている。そして、高齢者世帯に一番つらいのは、医療、介護などの社会保険料の連続値上げですが、こういうものは消費者物価の計算にカウントされないんです。ですから、年金世帯の日常生活で考えたら、生活費の負担が減っているわけではないんですよ。

昨年、「物価が下がった」ことを理由に、あなた方は0・4%の年金削減を強行しましたが、これに対して、多くの高齢者、とくに少ない年金額でようやく生計をたてておられる高齢者から激しい怒りの声が寄せられました。

共通した怒りの声は、少ない年金をこれ以上削られたら生きていけない、物価が下がったというが日常生活では下がっていないという訴えであります。

75歳の女性からの訴えに、こういうものがありました。「一生懸命働き、保険料をかけ続けてきた年金。しかし、月4万7000円と低い金額です。簡単に、しかも強引に引き下げられては生活できません。私は主婦です。物価が下がったといわれるが下がっていません。日々の生活で実感しています」

63歳の男性からは、こういう訴えです。「建設業に従事し、国民年金を一生懸命かけてきましたが、とても生活できる金額ではありません。冬は酷寒の中、家に帰っても電気代を節約し、風呂も灯油の値上がりで我慢しています。そこにもって0・4%ものカットとは何事ですか」

灯油は、みなさん、いまいくらかご存じですか。いま1缶1700円台ですよ。この10年間で1・9倍に値上がりしている。

高齢者の生活実態にてらしたら、昨年行った0・4%の年金削減でも、たくさんの悲痛な声が寄せられている。これ以上の削減というのは、文字通り生存権を奪うものであって、私は、無慈悲な年金削減政策はやめるべきだということを総理に求めたいと思います。総理、お答えください。

首相 いわゆる物価による調整の話、あるいはこれまでの加算の調整というのは、いままで特例的にいただいていた方については、それはたしかに減額ですから、その分生活が厳しくなるという声があがることはよく分かります。だから、いっぺんじゃなくて、3年間という期間をおいて調整していこうということです。そのことによって、やはり1兆円ほどのお金が余計に出るんですね。それを誰が負担するかというと、これはやはり将来の世代なんです。一部の人たちの声はよく分かりますけれども、全世代でどう対応するかという視点も必要ではないでしょうか。

「年金水準を高める」と公約し、政権についたら年金削減とは許されない

志位 3年間かけてといわれたけれど、逆に、年金が月々減っていく、こんな心細いことはないですよ。それから将来世代のためといわれた。しかし、その将来世代にたいしては、年金支給開始年齢の引き上げを検討しているではないですか。(首相、閣僚席から「決めてない」)。「決めてない」といわれるけれど、検討の課題に入っているではないですか。

だいたい、民主党が2009年の「総選挙マニフェスト」でこの問題を何といっていたのか。ここにはっきりと書いてありますが、「公的年金制度に対する国民の信頼を回復する」、「年金給付の水準を高める」、これが約束なんですよ。“いまの年金の水準は低すぎる。これを高めましょう”。こうあなた方は、選挙で訴え、公約して、政権をとったんですよ。ところが政権についたら当たり前のような顔をして年金削減。これまでの仕掛けがあるからといってこれを続けるというのは、許されるものではありません。

「充実」の目玉の「子育て新システム」も、保育への公的責任放棄の大改悪

志位 政府がいう2・7兆円の「社会保障の充実」のなかにも、国民にとって「毒」になるものがいくつも含まれているということもいっておきたいと思います。たとえば、政府が「充実」の目玉にしている「子ども・子育て新システム」。これは2・7兆円の中に入っていますが、児童福祉法を改定し、市町村の保育実施義務をなくすというものであって、これをやりましたら、保護者は自力で保育所を探し、直接契約をしなければならなくなる。待機児童の解消も進まないということで、保育団体から大きな反対の声が起こっている大改悪であります。

「社会保障が良くなるのだったら増税も仕方がない」と思っている方もいると思います。しかし、いま政府が進めようとしている「一体改革」とは、子育て世代にも、働き盛りの世代にも、高齢者にも、社会保障の切り捨てを押し付けながら、消費税の大増税を押し付けるというのが正体であって、このような「一体改悪」は、国民が絶対に理解するものではないということを強調しておきたいと思います。

消費税増税後の14年間の累積で、84兆円も税収が落ち込んだ

志位 つぎにすすみます。さきほどから政府は、消費税の大増税を、「社会保障の安定財源を確保するため」というわけですが、果たしてそうなのかという問題です。

この言葉を聞きますと、1997年に消費税を5%に増税したさい、当時の橋本首相とこの場で論戦したことを思い出します。あのとき橋本首相は、「高齢社会の財源として優れており、高齢社会にとって不可欠の税制」とのべて、これ(消費税増税)を強行しました。これをやれば、「高齢化社会を支える安定財源を確保できる」といって増税をすすめました。しかしその結果、財源は確保されたでしょうか。税収がどうなったか。

|

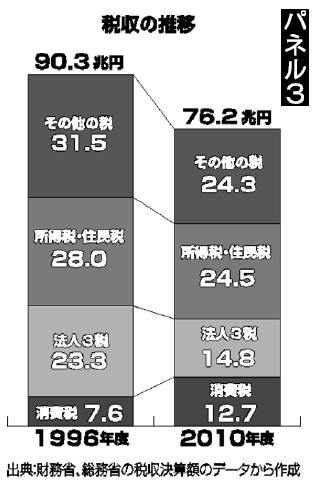

つぎのパネルをご覧ください(パネル3)。これは、消費税を5%に増税する前の年の96年度と、直近の10年度との、国と地方の税収の比較であります。たしかに消費税収は、7・6兆円から12・7兆円にしっかりと増えています。しかし、税収の総額は、90・3兆円から76・2兆円に14兆円も減りました。96年度の税収をベースにしますと、消費税増税後の14年間で、なんと84兆円も累積で税収が減っております。消費税収はたしかに増えた、しかし国と地方の税収は大きく落ち込んだ。総理、なぜこういうことになったと思いますか。

中井洽予算委員長 最初に、小宮山洋子君。

厚労相 委員長のご指名でございますので。「子ども・子育て新システム」のなかでは、子育て支援をしっかり充実するようにいたします。そのなかで、実施主体である市町村を中心として、児童福祉法と子ども子育て支援法の二つの法案に、すべての子どもの健やかな育ちを重層的に保障する、これまでよりもすべての子どもにいきわたるものをしっかりと法定いたします。すべての市町村による、計画的な学校教育・保育の基盤整備をして、確実な給付の保障をはかっていくということです。児童福祉法で、保育を必要とするすべての子どもに対する保育を確保するための措置を講じ、周辺施設とか事業者との連携・調整をはかる、全体的な責務を市町村に課します。幼保一体化のほかに、小規模な保育なども充実し、多様な保育の環境を充実することによって、子育て支援を充実する政策をしっかりと盛り込んでおりますので、ご理解いただきたいと思います。

安住淳財務相 所得税と住民税については、これはフラット化を進めて減税をしていることは事実でありますから、それを税収が減ったとあまり怒られることではなくて、むしろ中間層に対する配慮はしっかりやってきたと思います。法人税はですね、時代のなかでやっぱり国際競争力をつけなければならないという観点で、さまざまな意味で税率を下げてきたりしておりますから、相対的には、やはり少子高齢化のなかで、全世代型で税収というものの安定を図るために消費税の比率が高まってくるのはやむをえないことだと思っております。

志位 「子ども・子育て新システム」で、市町村に「責務」を課しているといいましたけれど、市町村が保育の義務を行うというその義務規定をはずしたものが、今度の法案になっているわけです。たとえば、親が直接、保育所探しをやって、見つけられない場合、(市町村は)「あっせん」はするとしても、(保育所が)足らない場合は、結局、それは解消されないわけです。まさに(市町村の保育義務の)責任放棄が今度の法案だということをいっておきたいと思います。

日本経済の長期低迷・後退と、大企業・金持ち減税の結果

志位 いま財務大臣が「フラット化」といいました。これは、結局、金持ち減税をやったということですよ。それから法人税、これが減ったのは大企業減税をやったということです。やはりこの14年間に、日本の経済が長期にわたって低迷、あるいは後退を続けてきた、そのことが税収のこれだけの悪化をもたらしたということは、お認めになりますね。その一言でいいです。

財務相 はい。ただ、まあ一言多いと怒られるかもしれませんけれども、10%を5%に税率を下げていますから、いわゆる所得の低い方に対しても配慮をしているということは、ぜひわかっていただきたいと思います。

志位 反論をされませんでしたから、景気の悪化は認めたということですね。

財務相 地方への税源移譲もありますし。たしかにこの景気の低迷というのは、バブル崩壊後あったということは事実でございます。

志位 ようやくその答えをいいましたけれども、結局、消費税を増税しても、経済が悪くなれば、全体の税収は減るんです。

首相も野党時代に、大増税は景気を壊す大失政だったと批判していた

|

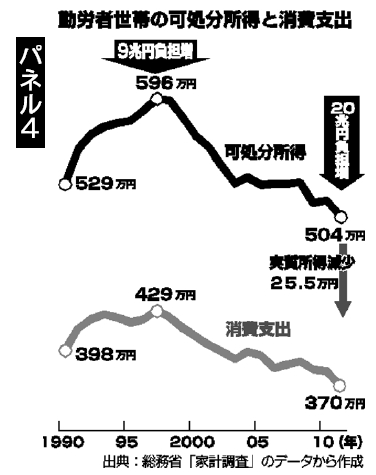

志位 それでは、いま、消費税を大増税したら日本経済はどうなるか。これは、総務省の「家計調査」による平均的勤労者世帯の可処分所得と消費支出のこの20年間の推移です(パネル4)。可処分所得というのは、世帯全体の収入から税や社会保険料を差し引いた手取りの額です。

折れ線グラフのピークになっているのは1997年ですが、この年に橋本内閣によって消費税5%への増税など9兆円の負担増が強行されました。この時期は、景気は回復しかけていたわけです。可処分所得も529万円(1990年)から596万円(97年)に伸び続けていました。消費支出もジグザグはありますけど伸びていた。にもかかわらず、それを上回る負担増によって家計の底が抜け、消費が冷え込み、景気はどん底に落ち込んだというのが、この時だと思います。

総理にうかがいます。この大増税が大失政だったということは総理も野党時代に厳しく批判しておられる問題です。ここに議事録をもってまいりましたけれども、2005年2月28日、財務金融委員会でのあなたの質疑ですが、相手は谷垣財務大臣です。何とおっしゃっているかといいますと、「一挙に増税路線に、政府がシフトした後の惨憺(さんたん)たる日本の経済の状況を、私も肌をもって感じた」。「イギリスの『タイムズ』に出た論文をちょっと読み上げたい」といって、「橋本政権によって行われたこの増税政策は、……もっとも愚かで、もっとも無意味で、破壊的な経済政策と言われることになろう」。こういって、あなた自身の言葉として、「まさに国民経済に与えた影響を含めると、それぐらい厳しい総括が必要だったろうと私は思います」。これは、正しいことをいわれていると思うんです。この認識ですね、つまり橋本内閣による大増税が景気を壊す大失政だったという認識は今も変わりないですね。

首相 ちょうどですね、消費税を引き上げる時期、引き上げた後に、いわゆるアジア通貨危機、金融破たんなどいろいろありました。そういうことも含めてタイミングとしては極めて悪いタイミングに一緒にやってしまったということだと思います。その意味では、事前に想像できないものもありますけど、今回、この引き上げのなかでお願いしていることは、経済条件の好転、それまでに激変があるときは、それを停止することも含めてですが、事後のことはなかなか分かりませんけれども、橋本さんがやったときには、消費税を上げる前には駆け込み需要がありました。その後に、しばらく需要が回復しつつありました、その後に、いわゆるアジア通貨危機とか、国内における金融破たん等々が重なって結果的にはそういう厳しい状況になったというふうに思います。

総額で20兆円を超える巨大負担増――景気のいっそうの悪化は明らか

志位 重なってということをおっしゃいましたけれど、消費税の増税が大不況の引き金を引いたということはお認めになったんだと思うんですね。それで、あのときの論戦を思い出しますが、この大増税で大不況になった98年の4月に、私はこの場で橋本さんと論戦をやりまして、橋本さんも、やはり消費税の増税が一つの原因だったということは否定しませんと誤りを認めましたから、これは歴史的に決着のついている問題です。

今回の増税は、私は、それと比べてもはるかに破壊的な経済政策になると思います。パネルをもう一度ご覧いただきたい。1997年には可処分所得が伸びるもとでも、それを上回る負担増によって、家計の底が抜けたのです。今回は、ただでさえ長期にわたって可処分所得が減り続けているわけです。1997年から2011年までの14年間で可処分所得は596万円から504万円に92万円も落ち込んでいる。並行して消費支出は、429万円から370万円へと59万円も落ち込んでいます。

そこに巨大負担増がかぶさると、2015年までにどれだけの国民負担増になるか。消費税増税で13・5兆円、年金給付削減、子ども手当削減、年少扶養控除の廃止、復興増税、年金・医療・介護の保険料の引き上げなどで、総額で20兆円を超える負担増になります。平均的勤労者世帯の家計で計算しますと25・5万円の実質負担増ということになります。

日本経済の6割を占めるのが家計消費です。ただでさえ所得も消費も長期にわたって落ち込んでいるんですよ。そこに、さらに25・5万円もの実質所得を、平均的なサラリーマン家庭から奪ったら、消費はますます冷え込み、景気がいっそう悪化することは、火を見るよりも明らかでないかと思いますがいかがですか。

副総理 確かに所得は減っておりますので、一方で厳しい状況がございます。しかし他方で、国民は今、一番、何を不安に思っているのか、何が消費を妨げているのかといえば、やはり将来に対する不安、すなわち将来、自分たちの生活はどうなるのか、社会保障制度はどうなるのか、そういう不安が大きいと思います。今回、消費税を引き上げて、そういったところに手当てをきちんとすると。もちろん、全部満たされるわけではありませんが。しかし、かなりの部分を手当てするということで、将来に向かって安心感が増し、そしてそのことが消費増につながってやがて所得増につながっていくと、そういう道筋も当然考えられるわけです。

志位 今度の「一体改革」で、「安心の社会保障ができるから」といっていますが、最初にやったじゃないですか。社会保障をトータルで見たら、(政府が)「充実」といっている2・7兆円を認めたとしても、それよりも削減額が多いじゃないですか。全体として(社会保障の)水準を上げるといえなかったじゃないですか。そんなことで景気が良くなると見通しを持って突っ込んだら大変なことになると、私は言っておかなければなりません。

中小企業の50〜71%が「消費税を転嫁できなくなる」

志位 消費税10%がいかに破壊的な経済政策か、具体的に話していきたい。雇用の7割を支え、日本経済をけん引する中小企業はどうなるかという問題です。

中小企業・中小業者にとって消費税の一番の苦しみは何か。それは「消費税が転嫁できない」ことです。中小企業は、仕入れ価格に容赦なく消費税を上乗せされますが、多くの場合、販売価格には消費税を上乗せできません。

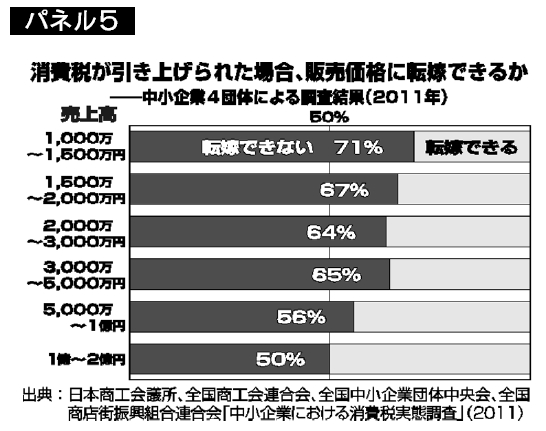

昨年、中小企業4団体――日本商工会議所、全国商工会連合会、全国中小企業団体中央会、全国商店街振興組合連合会の4団体が、「中小企業における消費税の転嫁にかかる実態調査」というのを行っています。その結果は、消費税5%の現在でも、多くの中小企業が消費税を転嫁できないと答えていますが、消費税が引き上げられた場合、それがいっそう深刻になると答えています。

これをご覧ください(パネル5)。「消費税が引き上げられた場合、販売価格に転嫁できるか」という設問への回答です。一番下の売上高1億円から2億円の中小企業でも50%は「転嫁できない」と答えています。一番上の売上高1000万円から1500万円の小規模企業では、なんと71%が「転嫁できない」と答えています。総理に基本的認識をうかがいたい。転嫁できない場合に、税務署に納める消費税はどこから出すのですか。

|

財務相 転嫁については結局、いわゆる弱い立場の事業者が不利益をこうむるということをおっしゃっているんだと思いますが、そういうことがないようしっかりやっていく。怒られるかもしれませんが、安心して消費税を払っていただく仕組みづくりというのが必要だと思います。

いわゆる独禁法や下請け法において禁止している、優越的地位を乱用して、例えばそういうふうに下請け会社等に対して、いわば転嫁をしないで、自分のところで負担をせざるを得ない状況にさせないようなガイドラインを作って、今回は厳しい対応をしていきたいと思っております。

志位 (転嫁できない場合)どこから負担するのかと聞いたんです。総理、転嫁できないとどうするんですか。転嫁できる環境をつくるというけれど、消費税が創設されてから23年間、ずっと転嫁できないで苦しめられ続けてきたのが、中小企業なんですよ。(消費税を)倍にしたらどうやったら転嫁できるような状況になるというのか。転嫁できない場合にどうするのか聞いているんです。総理。

財務相 税の適正な執行ですから、独禁法等を利用してしっかりと、安心して転嫁していただくように、われわれとしては努めたいと思います。

転嫁できず「身銭を切って」消費税を納める――中小企業の深刻な実態

志位 それでは実態を少しお聞きください。私は、先日、東京で、中小企業を営む方々に集まっていただき、話をうかがいました。工業部品の加工業、豆腐製造販売、パン製造販売、リゾートマンション管理、お弁当の製造販売、レストランを営む方々であります。業種はさまざまですが、そろって次の2点を訴えられました。

第一に、消費税という税金は、利益にかかる税金ではない、売り上げにかかる税金だということです。つまり、利益がほとんどなくても、赤字であっても、消費税を払わなければならない。転嫁できなくても、転嫁したものとみなして払わなければならない。あまりに過酷な税金だという訴えであります。

第二は、いま消費税が増税されれば、さらに景気が悪くなる、いよいよ利益が出なくなる、いよいよ仕事がなくなる。このデフレ下で販売価格に転嫁する、つまり消費増税分を上乗せすることなど到底できない。にもかかわらず、払う消費税は2倍になる。もう商売は成り立たないという訴えであります。

文京区で創業100年を迎える老舗の豆腐製造販売店の店主さんからは、こういう訴えがありました。若い店主さんが、ご両親と2人の従業員とともに、懸命に店を切り盛りされています。昨年1年間の売上高は2900万円。約100万円の赤字となりました。にもかかわらず、消費税の納税額は41万円にものぼります。赤字を補てんしながら消費税を払うために、家族の保険を解約せざるを得なかった。両親への給料は支払えていない。消費税が10%になったら、2倍の80万円を支払わなければならない。しかし、日本経済のデフレが続く中で、主力商品の木綿豆腐や絹豆腐、油揚げに増税分を転嫁することは非常に難しい。とても転嫁は考えられない。こういう訴えです。

もうひと方は、大田区で工業部品加工の町工場を営む社長さんの訴えです。社長さんと従業員1人、息子さん、パート4人の経営です。昨年1年間の売上高は6300万円。約160万円の赤字になりました。にもかかわらず、消費税の納税額は91・4万円となる。どうしているのですかと聞きましたところ、社長さんが自分の給与を充て、無収入になりながら、さらに預金を取り崩して、何とか赤字を補てんし、消費税を支払っているというんですね。

元請けの大手メーカーとの関係では、消費税を下請けの単価に上乗せできるどころか、逆に、消費税を口実に下請け単価が切り下げられてきた。1989年の消費税導入のときには、小売価格への転嫁を避けたい大手メーカーによって、増税分の3%の下請け単価の値下げを強要された。消費税が5%に上がったら、さらに下請け単価の値下げを迫られた。消費税を転嫁どころか、下請け単価がいっそう切り下げられてきた。こういう状況にもかかわらず、売り上げに応じて消費税の納税が迫られる。10%に増税されたら、景気がいよいよ悪くなり、いよいよ仕事がなくなる。いまでさえ廃業が相次いでいるのに、東京から町工場はなくなってしまう、との訴えであります。

総理、雇用の7割を支える中小企業の73%は赤字なんですよ。一生懸命利益をあげようと頑張っているけれど、赤字なんです。黒字の企業も利益はごくわずかです。いまでも多くの中小企業は消費税を転嫁できず、身銭を切って払うしかありません。「身銭を切る」というのは、保険を解約し、なけなしの預金をおろし、両親や自分の給料を犠牲にして消費税を納めるということです。人件費だけは何とか守ろうとしたけれど、泣く泣く削らざるを得なくなったという話もたくさんうかがいました。これが実態なんです。

これらは決して特別な事例ではありません。圧倒的多数の中小企業が置かれた実態です。総理にうかがいたいんですが、こういう現状のもとで大増税をかぶせて、日本経済を支える中小企業が持ちこたえるとお思いでしょうか。

枝野幸男経産相 ご指摘のような中小企業をとりまく厳しい状況、これは、消費税のいかんにかかわらず、現状において必要なコストすら価格に載せられず、下請け等の仕事をさせられると。こういった企業取引のアンバランスというか不公正な状況が解決されなければ、いずれにしても中小企業の経営を圧迫することになっていくと思っております。いま、最優先で取り組んでもらわなければならないのは、下請代金支払遅延等防止法によってしっかりと、中小企業、下請け企業等取引の中で不公正な取引を余儀なくされないよう厳しくすることです。これは公正取引委員会に対し強く求めてまいります。また価格の転嫁等をしっかりと行って中小企業等が自らかぶることがなくてすむように、今回、決定しました政府・与党一体の素案においてもそのための取り組みの具体的内容をすでに提示しているところです。

志位 大手メーカーによるいわゆる「下請けいじめ」の問題は、私は、2年前にこの国会でとりあげました。しかしほとんど是正されないわけですよ。(単価の「買いたたき」の)是正例が(5年半で)1件とか、「下請け切り」については、是正例が一つもない無法状態がずっと続いているんです。

ですから、この問題はしっかりやらなければならないけれども、やったとしても転嫁できない実態があるんですよ。そこに、消費税の大増税をやって持ちこたえられるかどうか聞いたんです。総理、答えてください。

首相 いまご指摘の、とくにこういう調査結果っていうのは、しっかりと受け止めないといけないと思います。消費税を引き上げるさいというか、いまの5%でも、きちっと転嫁できるようにするということは大事なことだと思います。5%だろうが10%だろうが、円滑にきちっと転嫁できるような、そういう仕組みと努力をしていくということを政府あげてやっていかなければならないと思います。なぜならば、こうした消費税は、百数十カ国、世界でやっています。日本の5%というのは世界の中で一番、率が低いんです。世界で3カ国くらいしかありません。その中でもきちっと転嫁できないとするならば、これは問題なんです。消費税そのものよりも、転嫁できないいろいろな文化を含めた仕組み、それは直していかなければいけないと思います。

家計消費と中小企業――内需を支える二つの頼みの綱に破壊的な影響

志位 円滑な転嫁のための取り組みなんていいましたけれど、そういうことをずっと言い続けて23年間、転嫁できないという事実があるんです。そして、この問題について、景気にどういう影響を与えるかについて聞いたのに、それについては答えがない。それに対する認識のないまま増税に突っ込んだら、橋本さんの時よりももっとひどい、二の舞いになっていきますよ。

この問題については、石沢義文・全国商工会連合会会長は、毎日新聞のインタビューで次のように述べています。「(消費税)5%分もの負担がしわ寄せされれば、中小企業の利益は吹き飛ぶ。廃業が増え、国や地方の税収も逆に減るのではないか。中小事業主は消防団や祭りなど地域活動の担い手でもあり、地域の崩壊すら招きかねないと懸念している」

全国中小企業団体中央会は、「消費が冷え込み、雇用の7割を担う中小企業に大きな負担がのしかかり、景気回復の動きを止める」「安易に消費税を引き上げないこと」との態度表明をしています。

日本チェーンストア協会は、「さらなる消費の低迷や景気の低迷を招く。安易に増税に走ることに反対する」。

中小企業団体が、みんなそろって、政治的立場の違いを超えて、そういうことになると懸念していることをしっかりと受け止めていただきたい。

私は、世界経済危機のもとで、もはや外需頼みの経済成長は不可能だと考えます。日本経済を健全な成長の軌道にのせようとすれば、外需頼みから内需主導の経済成長へと転換をはからなければならない。

内需主導というときに、頼みの綱となるのは、内需の6割を占める家計消費、そして雇用の7割を支える中小企業です。家計消費と中小企業、この二つが頼みの綱なんです。消費税の大増税は、その両方に破壊的な影響をあたえることになる。それは、日本経済を破たんに追い込み、結局は、財政破たんもひどくする。日本共産党は、暮らしも、経済も、財政も壊す、消費税大増税には断固反対だということをのべておきたいと思います。

日本共産党の「提言」――消費税に頼らなくても18兆〜21兆円の財源

(写真)野田首相(右)に「提言」を手渡す志位委員長=10日、衆院予算委 |

志位 それでは、どうやって社会保障充実と財政危機打開をすすめるか。

日本共産党は、先日、「社会保障充実と財政危機打開の提言」を発表しまして、政治の根本姿勢を変えれば、消費税に頼ることなしに展望が開けてくることを、まとまってお示しいたしました。

そこで提案した財源論は、まずムダ遣いを一掃する、そして増税をするならまず富裕層と大企業にこそ応分の負担をということであります。「八ツ場(やんば)ダム」に象徴される浪費型の巨大開発、原発推進予算、米軍への「思いやり予算」など軍事費、そして320億円の政党助成金など、ムダ遣いを聖域なく一掃するとともに、富裕層・大企業優遇の不公平税制をただし、応分の負担を求める。

さらにつぎの段階で、社会保障を抜本的に拡充するための財源は、国民全体で力に応じて支える、すなわち累進課税を強化する所得税の税制改革をおこなう。

これらの改革によって、消費税に頼らなくても、18兆円から21兆円の財源をつくることができ、社会保障の充実と財政危機打開の道が開かれるという「提言」です。

総理にわが党の「提言」をお渡ししたいと思いますが、委員長、よろしいでしょうか。

予算委員長 どうぞ。理事会ですでに了解いたしております。

(志位委員長、「提言」を野田首相に手渡す)

志位 政府として真剣に検討していただきたいと思います。

なぜ富裕層に2年間で1兆円もの減税バラマキか

志位 きょうは、私たちの「提言」にかかわって、二つの点にしぼって残りの時間に、聞きたいと思います。

一つは、富裕層への課税の問題です。

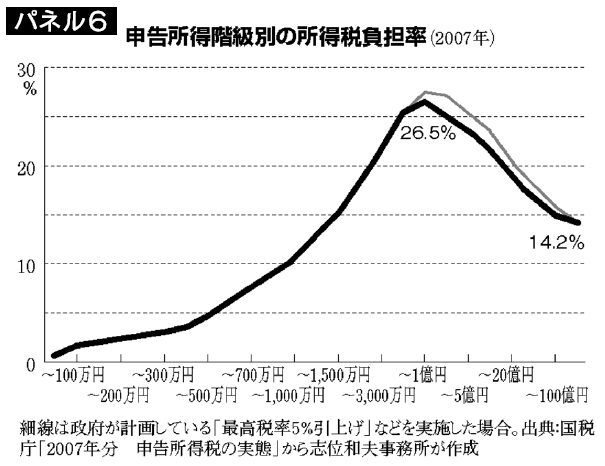

パネルをご覧ください(パネル6)。これは国税庁の申告納税者の統計から、申告所得階層別の所得税負担率をグラフにしたものです。驚くべきことに、所得が1億円を超えますと、逆に負担率が下がってしまいます。これは、所得税の最高税率が引き下げられたうえに、証券取引や土地取引による所得は分離課税とされ、税率が低くなっているからであります。とくに証券優遇税制――株の取引や配当にかかる税金が、本来20%のところを10%に減税されつづけている。証券税制は、欧米ではだいたい30%です。日本の10%というのはあまりに異常きわまる低い水準というほかないものです。

|

それなのに、総理は、税率10%という証券優遇税制を2年間延長することを決めました。2年間延長で約1兆円のバラマキですよ。私が、代表質問で「なぜ延長したのか」とただしますと、総理は、「景気回復に万全を期すため」だと答弁されました。総理にうかがいたい。証券優遇税制を延長することが景気とどうして関係するのですか。景気とはまったく無関係じゃないですか。総理、自分の答弁ですから答えてください。

首相 いわゆる景気の影響の言及をさせていただきましたけれども、証券金融業界がしっかりとこういう景気のなかで機能するようにと、そしてそのマーケットが機能するようにという意味で申し上げましたが、ご指摘のこの水準、所得税負担率、そういう傾向はあると私も思います。したがって、経済金融情勢が急変しない限りにおきましては、14年1月から、着実に本則税率に戻したい、20%に戻すことにしたいと考えております。

証券優遇税制をただし、最高税率を引き上げ、「富裕税」の創設を

志位 「戻す」、「戻す」といいながら、何度も延長され続けてきたのが証券優遇税制なんですね。いま、どうして景気と関係するのかと(質問したのに)、まったくお答えになれないじゃないですか。

「世界でもっとも有名な投資家」といわれ「私たち富裕層に課税強化を」と訴えておられるウォーレン・バフェット氏が、「ニューヨーク・タイムズ」でのべている発言を持ってまいりました。そこで彼は、こういっております。「私は、60年も投資家たちと仕事をしてきたが、1976年、77年にキャピタルゲインの税率が39・9%だった時でさえ、税率を理由として投資から遠ざかる人を見たことはない」。60年間、一人も見たことはない(という)。「人々はもうけるために投資する。税が投資を怖がらせることはなかった」

私は、株をやっていませんけれども、税率と投資は関係ないと、投資の一番の専門家が言っているわけですね。証券優遇税制というのは景気とは何の関係もない。こんなところに1兆円もばらまくというのは本当に許されないことであって、いまからでもすぐに20%の本則に戻すとともに、高額の株取引・配当は欧米なみの30%にすることを私たちは求めるものです。

それから、政府がすすめようとしている所得税の最高税率の5%(の引き上げ)、これをやったとしても、この赤の折れ線グラフ(パネル6の細線)くらいにしかならないんですよ。焼け石に水なんです。ですから所得税・住民税は、最高税率を98年の水準の65%に、そして相続税は70%に戻すべきです。さらに高額な株や不動産など資産に課税する「富裕税」を創設する――相続税対象額で5億円を超える資産にたいして1%から3%の累進課税を行うことを新たに提案したいと思います。検討をお願いしたいと思っております。

どうして法人税減税が「雇用」や「国内投資」につながるか

志位 そのうえでもう一点、政府が消費税大増税を打ち出す一方で、なぜ来年度から、法人税を1・4兆円も減税するのか。いま、中小企業は73%が赤字ですから、法人税減税の大部分は、大企業への恩恵となります。この問題について、私が本会議でただしたのに対して、総理は、「雇用や国内投資の拡大を図る観点から実施する」と答えました。しかし、どうして法人税の引き下げが「雇用」や「国内投資」につながるのか。端的にお答え願いたい。

財務相 いま、6段階である所得税については、委員長からご指摘もありましたけれども、これは5%、最高税率を40から45に引き上げるということで、少し、累進制をもう一回考えようということで、いまやっております。中小企業のことをずっと先ほどからおっしゃっていましたが、実は大企業の法人税率の引き下げと同時に中小企業の法人税率も引き下げております。ですから、大企業優先だという言葉はあたらないと思うんです。

首相 今般の法人税の実効税率引き下げは、さまざまなご要請がありました。やはり企業の国際競争力を考えたときに、グローバルなスタンダートからみれば、もっと下げてもいいのではないかという観点で、その意味では、産業空洞化に歯止めをかけるという観点がありました。あるいは外国からも企業に入ってもらおうという観点もありました。そして、いまご指摘のありましたとおり、私どもとしては、設備投資であるとか、雇用吸収に資する、キャッシュフローが増えるという分も、法人が投資や雇用につなげていくという可能性に期待をしているところでございます。

志位 中小企業にも(恩恵がある)、とおっしゃられましたけれど、多くは赤字なんですよ、73%が。ですから、法人税減税の恩恵はないんですね、中小企業の多くには。そして、利益のある中小企業も平均の利益率は非常に薄いんです。ですから、法人税減税は本当に大企業を優遇する措置だということ言っておきたい。

そのうえで私が聞いたのは、何で法人税減税すると「雇用」や「国内投資」につながるのかということですよ。それに対してお答えがない。

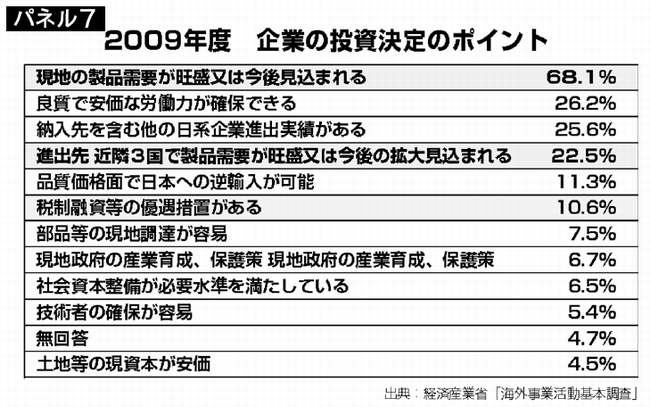

消費税大増税は、内需減少と産業空洞化の悪循環の引き金を引く

志位 一つ見ていただきたいんですが、これ(パネル7)は経済産業省が国内企業を対象に行っている、海外事業活動基本調査の結果です。「企業の投資決定のポイント」、すなわち企業が投資先を決定する場合に何を考慮するかについての調査結果です。第1位は、ダントツで、「現地の製品需要が旺盛または今後見込まれる」で68・1%です。「税制融資等の優遇措置がある」と答えたのは、6番目でわずかに10・6%ですよ。つまり、企業が投資先を選ぶ場合に、何よりも重視するのは、そこに需要があるのかどうかなんです。需要があるところに投資するんですよ。税金の問題というのはごくわずかな要因でしかない。

|

このときに、消費税増税をやったらどうなるか。ただでさえ落ち込んでいる内需をさらに落ち込ませる。それは国内投資をさらに減らし、産業空洞化、雇用減をさらに深刻にし、それがいっそうの内需の落ち込みにつながります。そういう内需減少と産業空洞化の悪循環の引き金を引くのが消費税大増税です。それと一体に大企業減税をやったところで、雇用にも国内投資の拡大にもつながりません。

大企業減税中止し、優遇税制の見直しを強く求める

志位 大企業減税には、ひとかけらの道理もありません。私は、大企業への新たな減税のバラマキは中止し、研究開発減税、連結納税制度など、大企業向け優遇税制を見直すことを強く求めます。

政治の姿勢を変えれば、消費税に頼らなくても、社会保障拡充と財政再建の道は開かれる。消費税大増税でなく、まずムダ遣いを「聖域」なく一掃する、そして増税というならまず富裕層と大企業に応分の負担を、これこそが問題解決への道であることを主張し、質問を終わります。